本連載は、私たちの生活でも被害を受ける恐れのある「デジタル金融犯罪」を取り上げる。今回から最先端の金融犯罪対策として、不正取引検知への人工知能の活用(AI不正取引検知)の可能性と当社の取り組みを説明していく。

三菱UFJ銀行とラックによるAI不正取引検知のPoC

金融犯罪対策の最先端ソリューションを開発する当社の「金融犯罪対策センター(略称:FC3)」は、金融サービスにおける金融犯罪対策に人工知能(AI)を活用した不正取引検知が有効だと考えている。

AI不正取引検知は、インターネットバンキングやクレジットカード、現金自動預け払い機(ATM)による取引など、多岐に渡る金融サービスに対して有効な対策だと考えているが、FC3は、ATMでの不正取引の対策を最初のターゲットに設定し、三菱UFJ銀行と概念実証(PoC:Proof of Concept)実験を行った。

ATMでの不正取引を最初のターゲットに選定した理由は、ここ数年で被害が急増しており、銀行にとっても対策が急務となっているためだ。ATMでの不正取引は、特殊詐欺(高齢者らをだまして最終的に現金を詐取する犯罪。代表的な手口に「オレオレ詐欺」がある)の1つで、「預貯金詐欺」「キャッシュカード詐欺盗」と分類されている。その手口は、犯罪者が警察官や銀行協会職員などを装って高齢者宅を訪問し、「キャッシュカードが不正に利用されているから交換が必要」などと言葉巧みに高齢者を信用させてカードと暗証番号を詐取し、そのままATMで預貯金を下ろして詐取するというものである。

特殊詐欺(預貯金詐欺・キャッシュカード詐欺)のイメージ

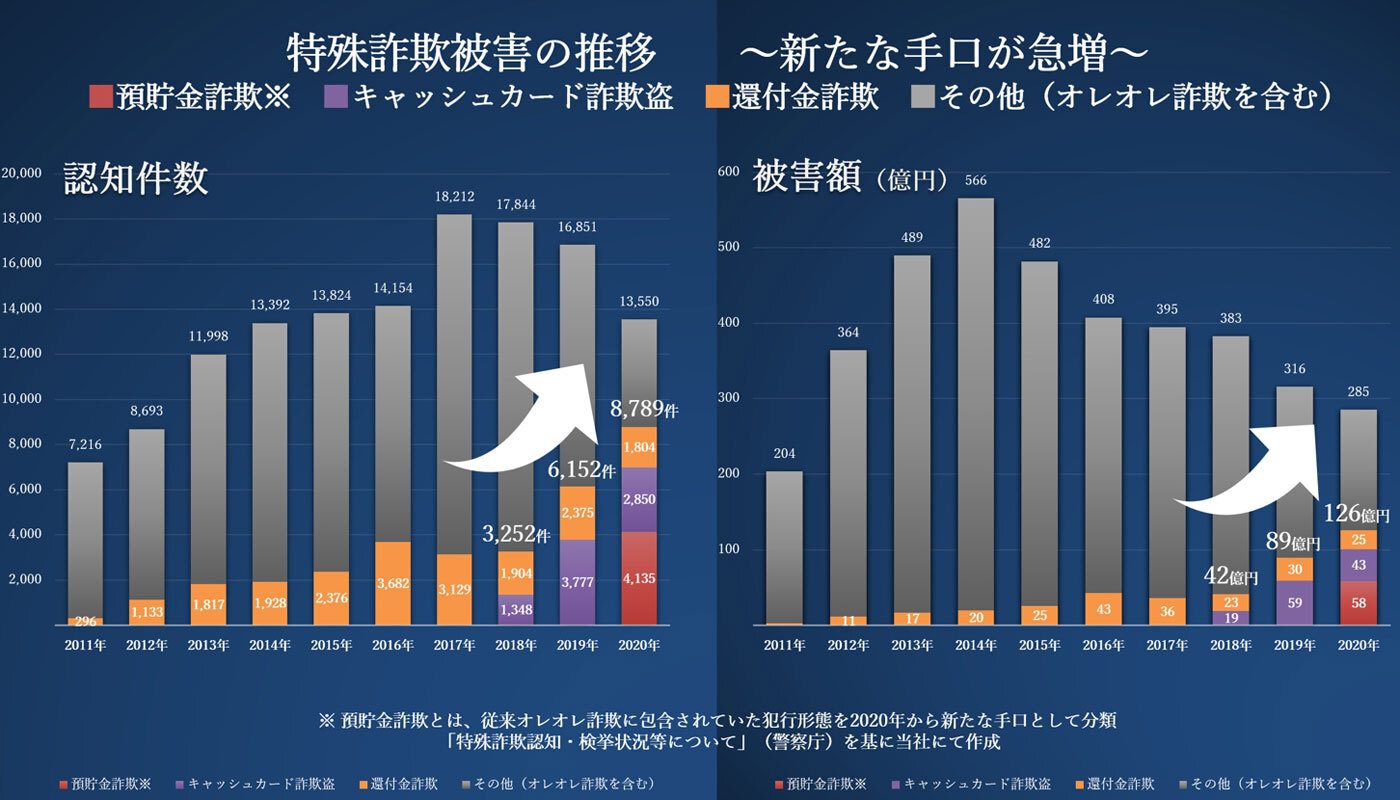

特殊詐欺全体の2020年の被害額は285億円だが、このうち銀行が被害を計上する「預貯金詐欺」「キャッシュカード詐欺盗」の手口の被害額は、合計で100億円を超えるなど増加の一途をたどっている。このため、銀行は被害抑止に向けた対策を導入、または強化する必要に迫られている。

特殊詐欺被害とその中でATMを出入口とした犯罪手口の推移。ここ数年、特殊詐欺全体の被害は件数・被害金額ともに減少傾向にあるが、ATMを利用した手口(預貯金詐欺、キャッシュカード詐欺盗、還付金詐欺)による被害はむしろ増加しており、認知件数で64%、被害額で44%を占めている

特殊詐欺被害とその中でATMを出入口とした犯罪手口の推移。ここ数年、特殊詐欺全体の被害は件数・被害金額ともに減少傾向にあるが、ATMを利用した手口(預貯金詐欺、キャッシュカード詐欺盗、還付金詐欺)による被害はむしろ増加しており、認知件数で64%、被害額で44%を占めている