ソニー銀行株式会社(代表取締役社長:南 啓二/本社:東京都千代田区/以下 ソニー銀行)は、このたび、東日本高速道路株式会社(以下 東日本高速道路)が発行するソーシャルボンド(*)(以下 本債券)への投資を実施しましたのでお知らせいたします。

本債券により調達された資金は、東日本高速道路が担う高速道路事業に充当され、「地域活性化」、「災害対策」、「交通安全の推進」、「環境保全」などの社会貢献活動に活用されます。高速道路事業は、国連の策定する持続可能な開発目標(SDGs)のうち、「目標8:働きがいも経済成長も」、「目標9:産業と技術革新の基盤をつくろう」、「目標11:住み続けられるまちづくりを」などの達成にも貢献します。

東日本高速道路は、国際資本市場協会(ICMA)が定めるソーシャルボンド原則の4つの核となる要素(「調達資金の使途」、「プロジェクトの評価と選定のプロセス」、「調達資金の管理」、「レポーティング」)を考慮したソーシャル・ファイナンス・フレームワークを策定し、株式会社格付投資情報センター(R&I)から第三者評価を取得しています。

ソニー銀行は、本債券への投資を通じ、SDGsの実現に貢献すると同時に、責任ある機関投資家としての責務を果たし、ソニーフィナンシャルグループ共通のESG投資方針に則して、持続可能な社会の形成への貢献をより一層進めてまいります。

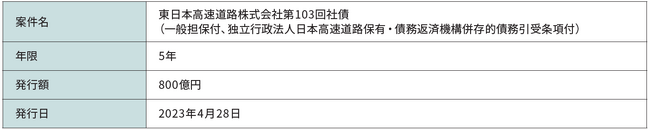

本債券の概要

[画像1: (リンク ») ]

(*)ソーシャルボンドとは、社会的課題の解決に資するプロジェクト(ソーシャルプロジェクト)の資金調達のために発行される債券をいいます。

ソニー銀行では、銀行事業を通じた価値創出および価値創出のための基盤強化を通じた、SDGs(持続可能な開発目標)の達成への貢献も目指しています。

[画像2: (リンク ») ]

本取り組みで貢献できるSDGsの目標

[画像3: (リンク ») ]

[画像4: (リンク ») ]

[画像5: (リンク ») ]

[画像6: (リンク ») ]

プレスリリース提供:PR TIMES (リンク »)

お問い合わせにつきましては発表元企業までお願いいたします。