ラックは6月1日、フィッシング被害やインターネットバンキングの不正送金被害などに対し、被害を未然に防ぐ知見を金融機関へ提供する「金融被害犯罪センター(FC3:Financial Crime Control Center)」を2021年5月1日に設立し、6月1日に活動を開始したと発表した。日本サイバー犯罪センター(JC3:Japan Cybercrime Control Center)と連携し、幅広い金融機関に情報提供を行う。

金融犯罪対策センター(FC3:Financial Crime Control Center)のロゴデザインは、「(犯罪からの防御を象徴する)六角形の盾の中にFC3の文字を配した」もの

概要を説明した代表取締役社長の西本逸郎氏は、社会のさまざまな分野でデジタル変革(DX)が加速している中、金融犯罪もデジタル化することでさらに被害が拡大しつつある状況を強調し、金融犯罪を迎え撃つためのサポート組織としてFC3の設立に至ったと説明。「金融犯罪の抑止に向けた防御、検知、対策をサポートし、安心安全な金融サービス環境の実現に貢献する」(同氏)とした。

続いて詳細を説明した金融犯罪対策センター センター長の小森美武氏は、FC3設立の背景としてデジタル金融サービスを狙った金融犯罪の急増を挙げ、金融犯罪に対抗、対処するための支援を事業者に提供し、安全な金融サービス環境を実現する対策を研究開発することが目的だとした。ポイントは、金融犯罪を対象とすることで、必ずしもサイバー犯罪に限定した取り組みではない点だ。

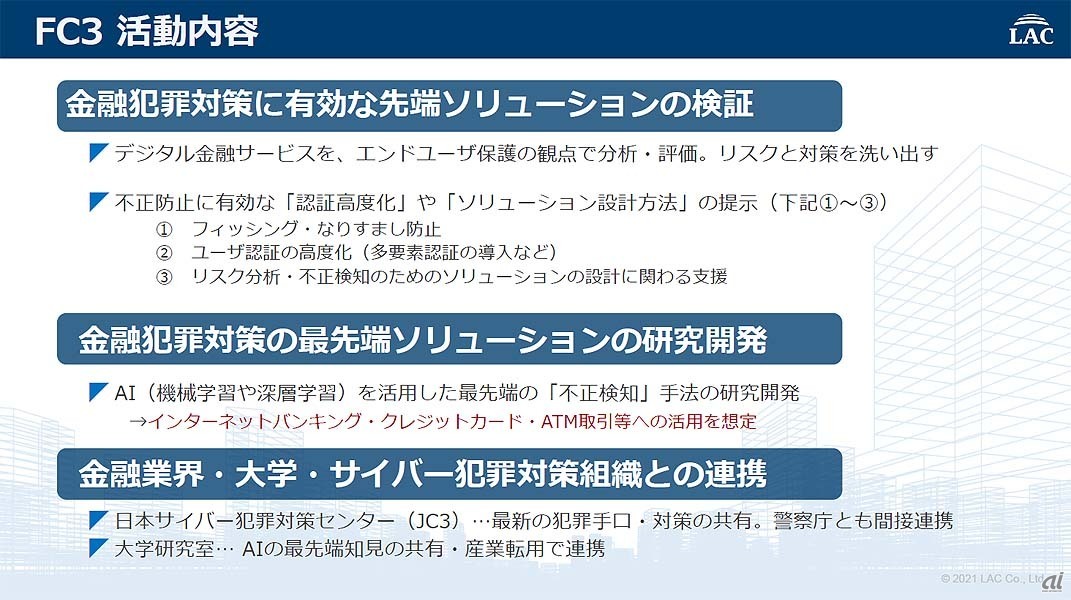

FC3の活動内容

具体的には、特殊詐欺(いわゆる“オレオレ詐欺”など)では高齢者を口頭で騙し、ATMでお金を引き出す/送金させるという手口が使われるが、従来のサイバーセキュリティの手法ではこうした“アナログ”な犯罪を直接対象にしてはいない。しかし、同氏はこうした犯罪についても「ATMでの不審な引き出しや送金をAIで検知する技術(Anomary Detection)で対策可能だ」とする。

小森氏はメガバンクの出身で、「サイバー犯罪対策の最前線で、2018~2020年にフィッシング被害やインターネットバンキング/不正送金被害が多発したときに犯罪者と対峙し、警察や警視庁、JC3と連携してさまざまな対策を取ってきた」(同氏)という経歴の持ち主だといい、銀行での金融犯罪対策の現状を熟知していることがFC3の活動内容にも反映されている。

同氏は「金融機関と連携して金融犯罪を予防し、顧客を保護したい」とする。そのための手段として現在想定されているのが「認証の強化」と「AIの活用」だ。犯罪者は新たな手口を次々と開発するが、これらは基本的には情報詐取の部分であり、最終的には詐取した情報を使って預金を引き出したりすることになる。そこで、銀行の本人認証を強化し、なりすましを見破れるようになれば被害発生を防ぐことができる。また、特殊詐欺に見られるような本人による振り込みについても、普段の行動パターンからかけ離れた振り込みなどをAIで検知し、改めて確認を行うことで被害発生を防止できるという。

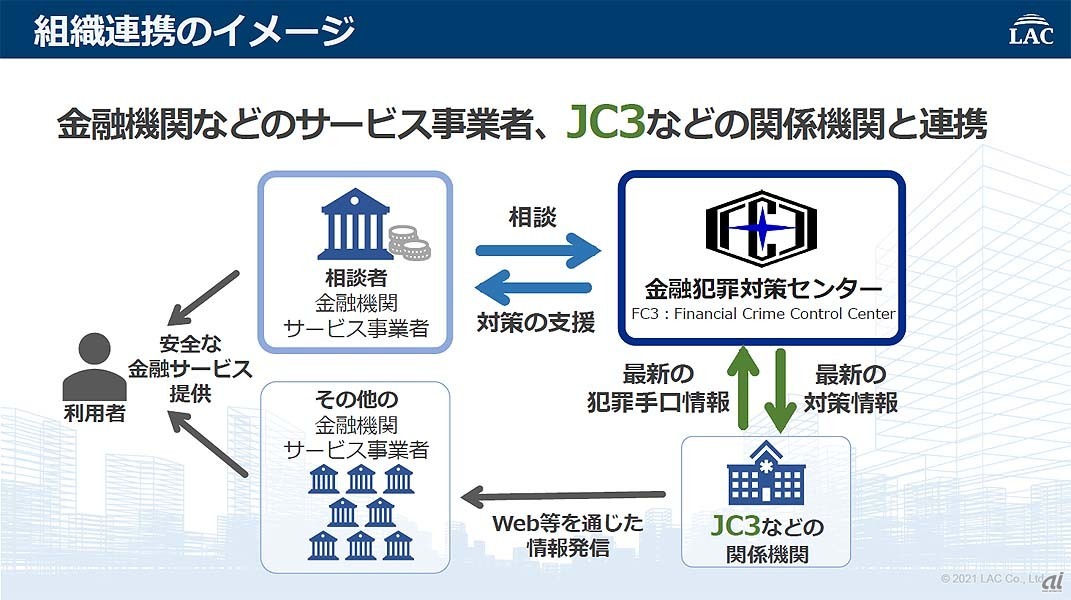

FC3と金融機関やJC3などの関係機関との組織連携のイメージ

なお、顧客保護という観点について、西本氏は「クレジットカードの不正利用の場合は被害額をクレジットカード会社が補填する仕組みもある一方、『騙されて振り込んでしまった』場合には被害者を救うことはできない。こうした被害をなくしていきたい」と語った。この思いが、同氏が掲げた「私たちは、金融犯罪被害をゼロにしたい」という言葉の背景にあるものだろう。

また、銀行出身者ならではの視点として「銀行では、サイバー攻撃とサイバー犯罪とでは対応部署が異なる」という話があった。サイバー攻撃は銀行自体が保有する情報資産が狙われ、対応はIT部門が行うことになるが、サイバー犯罪/金融犯罪の場合は銀行にとっての顧客である預金者の資産が狙われるので、対応するのも預金者に対応する部署になるという。ラック自体もサイバー攻撃に関しては豊富な知見と経験を有する専門家だが、金融犯罪への対応はこれからという部分もあるとのことで、小森氏という人材を得たことで同社のカバレッジが拡大したという面もあるようだ。

小森氏は、AIの精度向上についても銀行側の視点を紹介している。AIによる「いつもと違う“異常”なふるまい」を検知する手法には、一定の誤検知が発生するが、顧客が意図した振込を異常と誤検知した場合、クレーム処理が発生することになる。誤検知が多発すればコールセンターの負担増などが予想されるため、ある程度以上の検知率が達成できていないと銀行では導入できないという。

その閾値として同氏は「85~90%以上の検知率を達成できれば実用化レベル」だとしつつ、同社では「最悪でも90%、目標としては95~98%を目指して開発中」だとし、「誤検知が2%程度であれば許容範囲」だと考えていることを明かした。現在は大手銀行と提携して共同研究という形でPoC(概念検証)を開始しており、「早ければ1年後」にはAIによる異常検知が実運用開始される可能性があるという。

ラック 代表取締役社長の西本逸郎氏(右)と金融犯罪対策センター センター長の小森美武氏(左)