2016年を振り返って一番大きいのは、金融庁が中心となり、FinTechに関連するさまざまな制度の整備が進んだことです。法整備は2015年から続いていたテーマですが、5月25日の銀行法の改正により、銀行による事業会社への出資制限が緩和されたため、銀行がFinTech企業に投資しやすくなりました。

また、FinTechについての有識者会議が始まったり、全国銀行協会によるAPIの部会が開かれたりもしています。2015年までは報告書で紹介されているレベルだったトピックが、実行するためのフェーズに落とし込まれていきました。また、プレイヤー同士でも新しい協業が進んでおり、たとえばFinTech協会などは丁寧に政策提言をしています。業界全体で見て、建設的な意見が多く生まれるようになりました。

2016年の最終的な到達点は、12月2日にも取り上げたとおり、中間的業者のあり方について「金融制度ワーキンググループ」による検討が始まったことです。これにより、銀行のAPI化と中間的業者規制の話が重ねて議論されるようになりました。

銀行のAPI公開には、情報を見るだけのものと、送金できるものがあります。まだ日本では可能となっていない後者を実現するためには、今後、金融庁の枠の中で送金系のAPI事業者と視点を定めていく必要があるでしょう。

また、銀行のAPIを用いて家計簿などのサービスを提供する業者を国の登録対象にする議論も具体化してきました。これは規制によってイノベーションを生むことを目指しています。法律は本来、何らかの良くない行為を防止するために整備されることが多いものです。しかし今回は、あえて守るべき領域を作ることで、銀行APIを使って起業したい業者が現れたときに、サービスづくりに集中できる環境を整備しています。

なぜなら、いつ悪く言われるかわからない産業にはベンチャーが現れず、イノベーションが生まれないからです。規制を作るときのコストについても、銀行が少し負担することで、ベンチャーに負担がかかりすぎないようにする方針になっています。

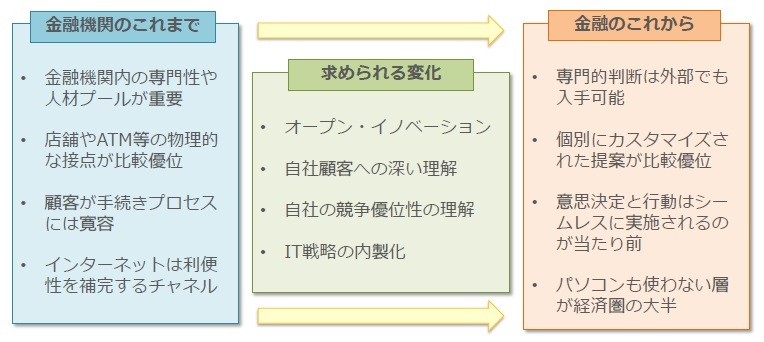

銀行側にとっても、API化をしないと、いずれは良いサービスが出づらくなってしまう、という背景があります。キャッシュアウトが可能になり、人々がもはやATMに行かない社会が到来したとき、銀行がスマホやウェアラブルなど、オンラインの世界で付加価値を出せないと、楽天やGoogle、Appleなどが金融ニーズを持っていってしまうシナリオが生まれてしまいます。銀行も外部サービスや提携サービス、自社アプリによって自分たちだけの価値を作らなければなりません。

そこでオープンイノベーションを可能とするために、APIが必要なのです。銀行単体では定着するサービスを作れるとは限らず、リスクを取ることも難しいため、いろいろなプレイヤーと組む必要があります。

マネーフォワード提供